Finanzierung und finanzielle Abwicklung

Unternehmen müssen für ihr Auslandsgeschäft Material kaufen, Waren produzieren, den Transport auf den Weg bringen und ihre Mitarbeiter bezahlen. Gleichzeitig kann es eine Weile dauern, bis sie das Geld für ihre Lieferung auf ihrem Konto haben.

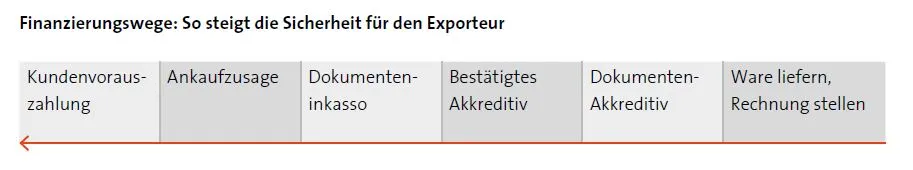

Sie müssen ihr Export-Vorhaben also vorfinanzieren. Und sie müssen auch dafür sorgen, dass ihre Rechnungen bezahlt werden. Genau für diese Zwecke gibt es unterschiedliche Vorgehensweisen. Diese verringern einmal das Risiko, dass Exporteure leer ausgehen, wenn deren Kunde nicht zahlt. Und sie fördern die Liquidität in der Zeit zwischen Produktion und Zahlungseingang.

Schnelles Geld zur Vorfinanzierung: kurzfristiger Betriebsmittelkredit

Was? Unternehmen nehmen bei einer Geschäftsbank einen ganz normalen Betriebsmittelkredit auf. Die Bank bietet die Möglichkeit, die Zeit vom Abschluss des Kaufvertrages bis zum Eingang der Erlöse finanziell zu überbrücken. Solche Betriebsmittelkredite werden in der Regel von der Hausbank vergeben. Die exportierte Ware beziehungsweise die daraus entstehenden Forderungen gegen den ausländischen Importeur können der Hausbank als Sicherheiten dienen. Ein kurzfristiger Betriebsmittelkredit erhöht zunächst Ihre Liquidität, sichert aber nicht Ihre Forderungen ab.

Wann? Er ist nur empfehlenswert, wenn Sie Ihrem Kunden vertrauen und keine Absicherung Ihrer Forderungen benötigen. Kontakt: Bank oder Sparkasse

Kunde vertrauenswürdig: Ware liefern, Rechnung stellen

Was? Der Kunde erhält mit der Ware eine Rechnung. Die Zahlung erfolgt also erst nach Lieferung der Ware. Der Exporteur trägt in diesem Falle das volle Risiko: Zahlt der Kunde tatsächlich? Zudem wird seine Liquidität beansprucht, vor allem dann, wenn die Zahlung verspätet eingeht (oder gar nicht).

Wann? Ratsam ist dieses Vorgehen nur dann, wenn der Exporteur dem Kunden voll vertraut.

Lange Produktionszeit: Kundenvorauszahlung

Was? Ihr Kunde bezahlt seine Rechnung im Voraus (ganz oder nur einen Teil). Damit sind Ihre Forderungen ganz oder teilweise abgesichert, und auch Ihre Liquidität wird geschont. Außerdem können Sie damit die Zahlungswilligkeit oder -fähigkeit Ihres Kunden testen. Kosten entstehen dabei keine.

Wann? Diese Zahlungsart ist eher bei Großaufträgen nutzbar, die nachweislich eine lange Produktionszeit erfordern. Solche Vorauszahlungen muss man dann jeweils aushandeln. Gerade bei neuen Kunden empfiehlt es sich, zumindest Teilzahlungen zu vereinbaren. In der Regel ist ein Anzahlungsbetrag von etwa 20 Prozent üblich.

Kundenbank bekannt und vertrauenswürdig: Akkreditiv (Dokumenten-Akkreditiv)

Was? Der Importeur beauftragt seine Hausbank, ein Importvorhaben mit der Hausbank des Exporteurs zu Gunsten des Exporteurs zu regeln (=Akkreditiv). Wenn das Akkreditiv von der Hausbank avisiert ist, erfolgt die Übergabe der Ware zum Versand. Die beteiligten Dokumente werden von der Hausbank des Exporteurs an die Hausbank des Importeurs versendet und geprüft. Wenn die Dokumente akkreditivgemäß in Ordnung sind, bezahlt die Bank des Kunden die Importware und händigt die Import-Dokumente an den Importeur aus.

Wann? Das Verfahren bietet eine gute Sicherheit für den Exporteur.

Es ist geeignet, wenn die Hausbank des Importeurs bekannt und vertrauenswürdig ist sowie die politischen Risiken im Land des Importeurs als gering angesehen werden. Kontakt: Bank oder Sparkasse

Vertrauenswürdigkeit der Kundenbank und des Importeurs nicht einschätzbar: Bestätigtes Akkreditiv

Was? Das Verfahren ist identisch zu dem des Dokumenten-Akkreditivs. Dazu kommt allerdings das Zahlungsversprechen der Hausbank des Exporteurs gegenüber dem Exporteur selbst, und zwar für den Fall, dass die Hausbank des Importeurs nicht zahlen kann. Dies gilt nicht für den Fall, dass der Importeur nicht zahlen kann. Dies ist von der Hausbank des Importeurs sicherzustellen.

Wann? Dieses Verfahren ist angebracht, wenn die Vertrauenswürdigkeit der Kundenbank sowie das politische Risiko des importierenden Landes nicht einschätzbar sind. Kontakt: Bank oder Sparkasse

Vertrauenswürdigkeit des Kunden schwer einzuschätzen: Dokumenteninkasso

Was? Der Exporteur schließt mit dem Importeur einen Kaufvertrag. Anschließend übergibt der Exporteur die Ware zum Versand und reicht darauffolgend die Dokumente zum Inkasso bei seiner Hausbank ein. Die Hausbank des Exporteurs leitet diese an die Hausbank des Importeurs weiter. Nach Aufnahme der Dokumente durch den Importeur zahlt dessen Bank den Gegenwert an die Bank des Exporteurs mit anschließender Gutschrift an den Empfänger.

Wann? Das Verfahren reduziert das Risiko für den Exporteur. Es ist ratsam, wenn die Vertrauenswürdigkeit des Kunden schwer einzuschätzen ist. Allerdings gestaltet sich die Umsetzung zuweilen schwierig, weil der Kunde zustimmen muss. Kontakt: Bank oder Sparkasse

Preiskalkulation nicht offen legen: Ankaufzusage

Was? Die Hausbank des Exporteurs (bestätigende Bank) prüft die Kreditwürdigkeit der Hausbank des Importeurs (eröffnende Bank) und verbucht in ihren Büchern einen Kredit für diese Bank.

Wann? Der Exporteur kann von seiner Hausbank sofort bei Vorlage der Exportdokumente die Zahlung des Exporterlöses oder das Eingehen einer Zahlungsverpflichtung verlangen. Kontakt: Bank oder Sparkasse

Für Liquidität sorgen: Export-Factoring

Was? Ein Unternehmen kann seine Forderung an eine Factoring-Gesellschaft oder seine Hausbank verkaufen.

Wann? Factoring-Gesellschaft oder Hausbank zahlen dem Exporteur in der Regel 80 Prozent des Forderungsbetrages sofort aus. So lässt sich schnell für Liquidität sorgen. Mahnungen und das Inkasso übernimmt die Factoring-Gesellschaft. Die restlichen 20 Prozent erhält das Unternehmen, wenn dessen Kunde an die Factoring-Gesellschaft gezahlt hat. Geld für Liquidität und die Absicherung des Risikos gibt es allerdings nicht zum Nulltarif. Dafür sind Zinsen und Gebühren fällig. Diese Zinsen und Gebühren sind unterschiedlich je nach Anbieter. Die Höhe der Gebühren hängen von der Umsatzhöhe, dem Rating des Unternehmens usw. ab. Kontakt: Deutscher Factoring-Verband e.V., www.factoring.de

Für Liquidität sorgen: Forfaitierung

Was? Ähnlich wie beim Factoring kauft der Forfaitist (Hausbank oder Spezialinstitut) dem Exporteur dessen Forderung zu einem abgezinsten Zeitwert ab. Im Gegenzug zahlt sie ihm einen bestimmten Prozentsatz der Forderung als Abschlag aus.

Wann? So lässt sich schnell für Liquidität sorgen. Der Forfaitist übernimmt alle Risiken des Auslandsgeschäfts. Forfaitierung kommt für kurz-, mittel- und langfristige Forderungen in Frage. Kontakt: Bank oder Sparkasse

- © julief514 / iStock.com – Internationales Team Frau (1677_internationales_team_frau.jpg)