3.6 Finanzierung/(Mikro-)Kredite

3.6 Finanzierung/(Mikro-)Kredite

Ausgangslage

Eigentlich könnte man davon ausgehen, dass Senior Gründerinnen und Gründer beim Thema Startfinanzierung gute Karten haben, da sie viel Zeit für eine Vermögensbildung hatten. Einiges spricht dafür: Sie verfügen im Normalfall oft über mehr Eigenkapital als Jüngere, die Kinder sind aus dem Haus, die Hypothek ist abbezahlt. Darüber hinaus können sie von langjährigen Beziehungen zur Hausbank profitieren, sie verfügen über ein gutes Ansehen und berufliche Referenzen, was ihre Verhandlungsposition zusätzlich stärkt. Dennoch: Erfahrungsgemäß haben die meisten Gründerwilligen 45plus mit einigen Schwierigkeiten zu kämpfen. Nicht zuletzt die sogenannten Notgründerinnen und -gründer, die oftmals über kein oder nur wenig Eigenkapital und bankübliche Sicherheiten verfügen.

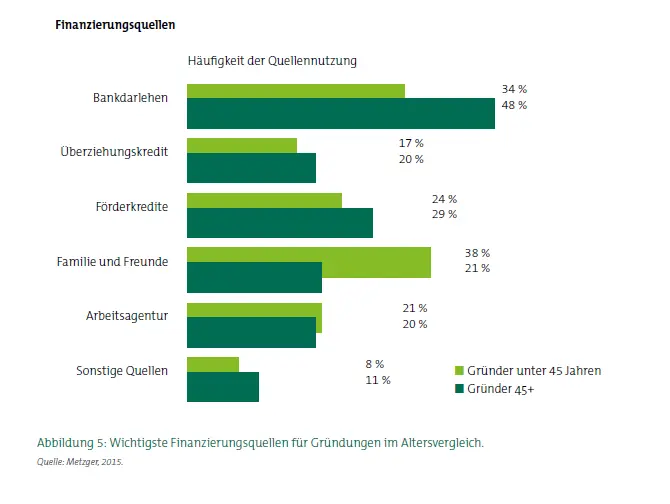

Bezüglich des Kapitaleinsatzes greifen Gründerinnen und Gründer 45plus häufiger auf externe Finanzmittel als die Jüngeren (unter 45 Jahren) zu. Außerdem, ganz anders als gedacht, sind bei den über 45-Jährigen Bankdarlehen und -kredite mit Abstand die häufigste externe Finanzierungsquelle. Aus diesem Grund wurde im ersten Experten-Workshop zum Thema Finanzierung 45plus der Schwerpunkt auf die institutionelle Finanzierung gelegt. Vertreter der größten deutschen Banken und -verbände waren zur Diskussion eingeladen. Die wichtigsten Ergebnisse finden Sie in diesem Kapitel.

Ergebnisse des Experten-Workshops

Während der Diskussion widersprachen alle Bankenvertreter grundsätzlich der Einschätzung, dass Existenzgründerinnen und -gründer aufgrund eines fortgeschrittenen Alters keine bzw. nur eine teurere Finanzierung erhalten. Eher im Gegenteil würden ältere Gründerinnen und Gründer als Finanzierungspartner im Gründungsgeschäft geschätzt. Einige davon haben sich über die Jahre als Angestellte oder Führungsperson auf dem Arbeitsmarkt gut geschlagen. Erfahrung und Kompetenz sprechen für sie. Kontakte und Eigenkapital sind in vielen Fällen vorhanden. Das Risiko eines Scheiterns werde deshalb tendenziell niedriger eingeschätzt als bei jüngeren Gründern, was zuletzt positiv das Rating beeinflusse. Laut Aussage der Banken ist nicht das Alter, sondern vor allem die Wirtschaftlichkeit des Businessplans, die Plausibilität und Nachhaltigkeit des Projektes und die Rentabilität des Vorhabens für die Bewilligung von Krediten und Darlehen entscheidend.

Trotz allgemein positiv formulierter Einschätzung räumten die Banken- und Sparkassenvertreter einige weitere Praxisprobleme ein.

Problem Nr. 1: Zugang zu Krediten

Eine gewichtige Hürde stellt die Finanzierung durch die Banken dar. Erstens muss man bedenken, dass in letzter Zeit die Zahl der Vorschriften für die Kreditvergabe als Folge der Finanzkrise deutlich zugenommen hat. Zweitens haben es ältere Gründungswillige als „Risikogruppe“ besonders schwer. Denn die Finanzinstitute befürchten vor allem aufgrund des Alters, der Leistungsfähigkeit und der im Vergleich zu jüngeren Kreditnehmern eher kurzen Tilgungs- und Rückzahlungszeiten höhere Ausfallrisiken. Mit steigendem Alter wächst daher die Schwierigkeit, einen Kredit oder ein Darlehen zu bekommen. Ab der Grenze von 55 Jahren treten die meisten Probleme auf, vor allem bei der Beantragung von Förderdarlehen. Da die meisten Programme der Förderbanken (Bund und Länder) Laufzeiten von fünf bis zehn Jahren vorsehen, würden diese in einigen Fällen über das Rentenalter der Gründerin bzw. des Gründers hinausgehen.

Problem Nr. 2: Zins- und Liquiditätsbelastung

Die Höhe der Darlehenszinsen orientiert sich vor allem an dem unterstellten Risiko, das die Banken oder Sparkassen mit der Finanzierung eingehen. Da dieses Risiko bei älteren Gründerinnen und Gründern, die meist besonnener und fachkundiger zu Werke gehen als jüngere, im Idealfall geringer eingeschätzt wird, können die Zinskonditionen für ältere Gründungswillige sogar etwas günstiger ausfallen. Theoretisch.

In der Praxis wird dennoch das Risiko, unternehmerisch zu scheitern, für ältere Menschen tendenziell höher eingeschätzt als für jüngere. Dahinter steht die Annahme, dass die Leistungs- und Reaktionsfähigkeit der Menschen mit zunehmendem Alter exponentiell abnimmt. Dementsprechend ist davon auszugehen, dass bei Banken und Sparkassen die Zinssätze mit zunehmendem Alter steigen.

Problem Nr. 3: Förderprogramme

Grundsätzlich gibt es keine Altersbegrenzung bei öffentlichen Förderprogrammen des Bundes und der Länder. Daher stehen zur Finanzierung von Gründungsvorhaben allen Gründenden die gleichen Finanzierungsmöglichkeiten zur Verfügung. Jedoch erleben ältere Gründungsinteressierte in der Praxis die Vergabe von Förderdarlehen als vergleichsweise problematisch.

Es wird hier am Beispiel des "ERP-Kapital für Gründung" der KfW deutlich gemacht: Dieses Förderprogramm bietet eine tilgungsfreie Zeit von sieben Jahren bei einer Kreditlaufzeit von 15 Jahren an. Ist die antragstellende Person 50 Jahre alt, müsste sie das Darlehen bis zum Alter von 57 Jahren abrufen und von 65 Jahren zurückzahlen. Ab der Altersgrenze 55 wird es deutlich kompliziert. Denn die betreffende Person müsste das Darlehen bis zum 62. Lebensjahr abrufen und bis zum 70. Lebensjahr zurückzahlen. Das bedeutet: Gründungswillige über 62 Jahren sind zwar theoretisch förderberechtigt, in der Praxis ist aber die Förderung ab diesem Alter (fast) ausgeschlossen.

Problem Nr. 4: Sicherheiten

Einerseits verlangen Banken in den meisten Fällen Sicherheiten, die zwar beispielsweise in Form von Häusern/Grundstücken oder einer Eigentumswohnung in einigen Fällen vorhanden wären, aber von Älteren ungern eingesetzt werden. Denn was bisher als (Alters-)Absicherung galt, wird durch die Investition in ein Unternehmen zum Risikokapital.

Andererseits gibt es kein Kredit ohne Sicherheiten. Eine Spezialform ist die Bürgschaft. Wie in Einzelfällen berichtet, haben Bürgschaftsbanken die Übernahme von Bürgschaften für ältere Gründende nicht bewilligt. Grund: deren gute Vermögenssituation. Damit war die Gründungsfinanzierung zwar nicht gescheitert, jedoch nur zu schlechteren Konditionen möglich. Bei besonders kapitalintensiven Vorhaben etwa können die Banken das Abschließen einer Risikolebensversicherung als Sicherheit verlangen. Die wird in der Regel zu teureren Konditionen als bei jüngeren Menschen vergeben.

Problem Nr. 5: Eigenkapital

Eigenkapital vorweisen zu können, erweist sich für ältere Gründerinnen und Gründer als wichtiger Türöffner für eine Kreditbewilligung. Dabei geht es nicht nur darum, dass sie damit den Löwenanteil ihres Gründungsvorhabens mit eigenem Geld finanzieren können. Darüber hinaus sind Banken und Sparkassen erfahrungsgemäß auch eher bereit, einen ergänzenden Kontokorrentkredit von 10.000 Euro oder 20.000 Euro zur Verfügung zu stellen. Denn: Wer es in seinem Leben vermocht hat, etwas Geld anzusparen, dem kann man positive Eigenschaften wie Weitsicht und Sparsamkeit unterstellen und Geld leihen.

Der Zeitfaktor spielt bei Älteren beim Einsatz von Eigenkapital eine größere Rolle als bei Jüngeren, denn es bestehen geringe Chancen, Finanzierungsfehlentscheidungen zu korrigieren und/oder verlorenes Vermögen (wieder) aufzubauen. Auf den Zeitfaktor ist auch zurückzuführen, dass Ältere eher Wert auf Sondertilgungsrechte bei Krediten legen, wohingegen Jüngeren günstige Zinsen wichtig sind.

Handlungsvorschläge

Um an Bankkredite und vor allem an Kleinkredite zu kommen, gibt es diverse Mittel und Wege.

Bankgespräch

Die erste Hürde zu überwinden, ist ein erfolgreiches Bankgespräch. Solch ein Gespräch bereitet den älteren Gründenden große Sorgen. Es sollte deshalb gut vorbereitet und geübt werden.

Einige Fragen dazu:

- Wie sollte ein Gespräch mit der Hausbank aussehen?

- Welche Unterlagen müssen bis dahin vorliegen?

- Wie steht es um private Verbindlichkeiten (Schulden, Hypotheken)?

- Wer soll das Unternehmen zukünftig übernehmen?

- Wie sieht die Businessplanung aus?

Auf Wunsch kann die angehende Gründerperson ihre/n Beraterin oder Berater zum Gespräch bei der Hausbank mitnehmen. Allerdings soll die Gründerin bzw. der Gründer auf alle Fälle das Gespräch eigenständig führen. Die Bewilligung eines Kredits steht und fällt letztlich mit der Überzeugungskraft der Gründerperson selbst.

Zur Klärung von Finanzierungsfragen anlässlich des Bankgesprächs steht Gründerinnen und Gründern aus dem Land Freie Hansestadt Bremen die „Finanzierungsberatung – Generalprobe fürs Bankgespräch“ zur Verfügung. Die kostenlose Finanzierungsberatung wird von der Bremer Existenzgründungsinitiative B.E.G.IN in Kooperation mit der Bremer Aufbau-Bank (BAB) durchgeführt.

Förderprogramme

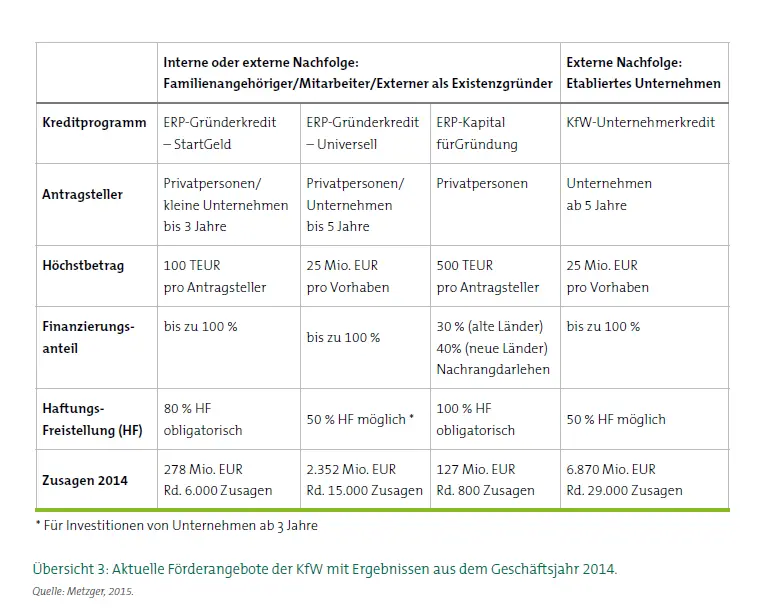

Die meisten öffentlichen Förderprogramme des Bundes für Gründungen und Nachfolgen werden durch die KfW-Bankengruppe abgedeckt. Es gibt allerdings keine spezifischen Programme für die in diesem Leitfaden angesprochene Altersgruppe.

ERP-Gründerkredit – StartGeld

Für Investitionen und Betriebsmittel. Dieses Förderprogramm finanziert insbesondere kleinere Investitionen, durchaus auch unterhalb von 30.000 Euro. Die KfW übernimmt für die Hausbank, die den Förderkredit beantragen und ausrichten muss, 80 Prozent des Kreditrisikos. Dadurch wird eine Förderung auch für Gründerinnen und Gründer mit geringen Sicherheiten möglich. Gefördert wird auch eine Gründung im Nebenerwerb, wenn das Unternehmen mittelfristig auf den Vollerwerb ausgerichtet ist. Eine Antragstellung ist bis zu einem Unternehmensalter von drei Jahren möglich.

ERP-Gründerkredit – Universell

Für Investitionen und Betriebsmittel. Eine Antragstellung ist bis zu einem Unternehmensalter von fünf Jahren möglich.

ERP-Kapital für Gründung

Aufstockung der eigenen finanziellen Mittel (Eigenkapital) bis zu einer Quote von 45 Prozent (in den alten Bundesländern) bzw. 50 Prozent (in den neuen Bundesländern und Berlin) der förderfähigen Kosten. Für Investitionen (Grundstücksund Gebäudekosten, Kosten für Betriebs- und Geschäftsausstattung etc.) und branchenübliche Markterschließungsaufwendungen. Auch die erste Beschaffung bzw. Aufstockung des Warenlagers kann mitfinanziert werden. Eine Antragstellung ist bis zu einem Unternehmensalter von drei Jahren möglich.

KfW-Unternehmerkredit

Erwerb von Grundstücken und Gebäuden, gewerbliche Baukosten, Kauf von Maschinen, Anlagen, Fahrzeugen und Einrichtungen, Betriebsund Geschäftsausstattung, Erwerb von Vermögenswerten aus anderen Unternehmen einschließlich Übernahmen und tätiger Beteiligungen, Finanzierung von Betriebsmitteln. Für Unternehmen der gewerblichen Wirtschaft sowie Freiberuflerinnen und Freiberufler, die seit mindestens fünf Jahren am Markt aktiv sind.

KfW-Unternehmerkredit Plus

Für Investitionen, zum Beispiel der Kauf von Maschinen, Anlagen, Fahrzeugen und Einrichtungen sowie gewerbliche Baukosten, Betriebsmittel und Warenlager. Für innovative mittelständische Unternehmen in Deutschland.

Mikromezzaninfonds Deutschland

Mit Hilfe dieses Fonds stellen die mittelständischen Beteiligungsgesellschaften der Bundesländer Gründerinnen und Gründern oder Unternehmerinnen und Unternehmern stille Beteiligungen zur Verfügung. Das zur Verfügung gestellte Kapital gilt als Eigenkapital. Eigenkapital wiederum ist in vielen Fällen entscheidend dafür, einen Bankkredit oder öffentliche Förderdarlehen zu erhalten.

Für Gründungen aus der Arbeitslosigkeit gibt es folgende Förderprogramme:

Gründungszuschuss

Gründerinnen und Gründer, die durch eine Existenzgründung ihre Arbeitslosigkeit beenden, können den Gründungszuschuss beantragen. Voraussetzung ist, dass sie bei Aufnahme der selbstständigen Tätigkeit noch einen Anspruch auf Arbeitslosengeld (kein ALG II) von mindestens 150 Tagen haben. Bei der Bewilligung des Gründungszuschusses handelt es sich um eine Ermessensleistung, es gibt keinen Rechtsanspruch.

Einstiegsgeld

ALG-II-Empfängerinnen und -Empfänger können für den Schritt in die Selbstständigkeit das Einstiegsgeld erhalten. Das Einstiegsgeld kann bei Aufnahme einer selbstständigen Tätigkeit als Zuschuss zum Arbeitslosengeld II gewährt werden. Darüber hinaus können zusätzliche Existenzgründungshilfen (zum Beispiel für die Anschaffung von Betriebsmitteln) gewährt werden, wenn dies für die erfolgreiche Eingliederung in das Erwerbsleben erforderlich ist.

Für technologie- und wissensbasierte Gründungen sind die wichtigsten Förderprogramme des Bundes:

- High-Tech Gründerfonds

- INVEST-Zuschuss für Wagniskapital

- ERP-Startfonds

- EXIST-Gründerstipendium

- EXIST-Forschungstransfer

Darüber hinaus sind auf Landes-, Regional- und Kommunalebene weitere laufende Förderprogramme für Gründerinnen und Gründer vorhanden. Der Expertenkreis „Senior Entrepreneurship“ hat folgende positiv bewertet: der Frankfurter Gründer-Fonds und der Hamburg-Kredit. Nach Meinung des Expertenkreises wird ein flächendeckendes Netzwerk derartiger Angebote benötigt.

Mein Mikrokredit

Der Geschäftsbereich Mikrokredite/-darlehen ist in den letzten Jahren enorm gestiegen und wird zurzeit deutschlandweit auf Länderebene stark ausgebaut. Der Grund: Für ältere Gründerinnen und Gründer reichen oft nur wenige Tausend Euro als Startkapital aus. Banken und Sparkassen sind bei diesen geringen Kreditsummen allerdings nicht immer bereit, ein Förderdarlehen zu beantragen. Eine Förderalternative können Mikrokredite sein.

Der Mikrokreditfonds Deutschland bietet sein Programm „Mein Mikrokredit“ über sogenannte Mikrofinanzierer an. „Mein Mikrokredit“ unterscheidet sich von anderen finanziellen Förderhilfen vor allem durch die enge Verzahnung von Beratung und Finanzierung. Die Gelder des Mikrokreditfonds Deutschland stammen aus dem Haushalt des Bundesministeriums für Arbeit und Soziales (BMAS). Fondsverwalter ist die GRENKE BANK AG.

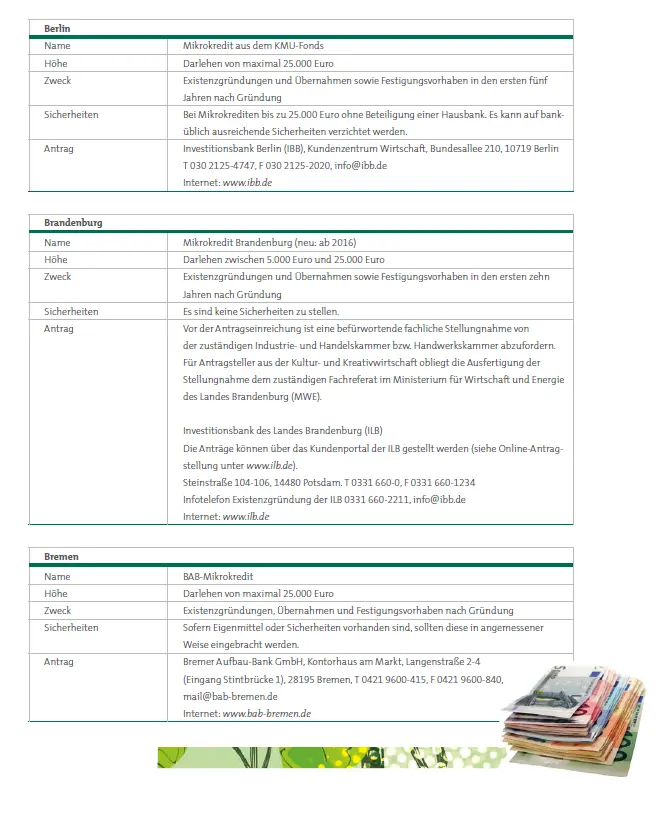

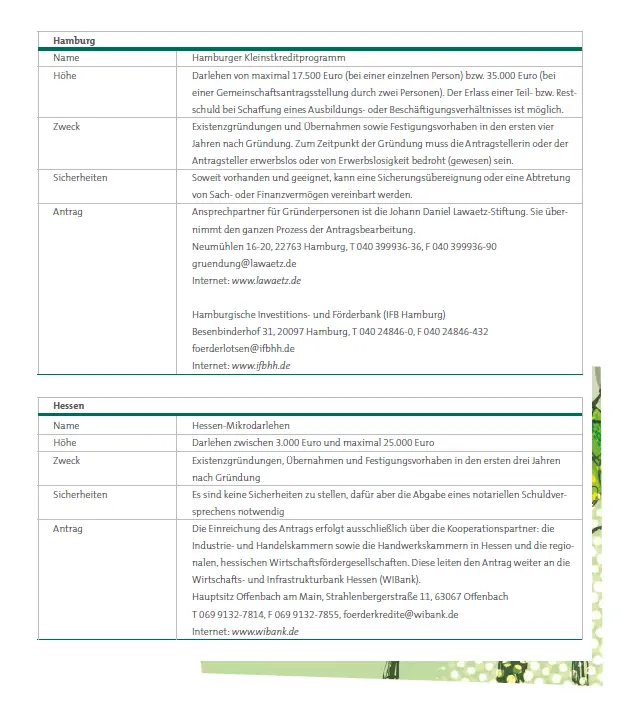

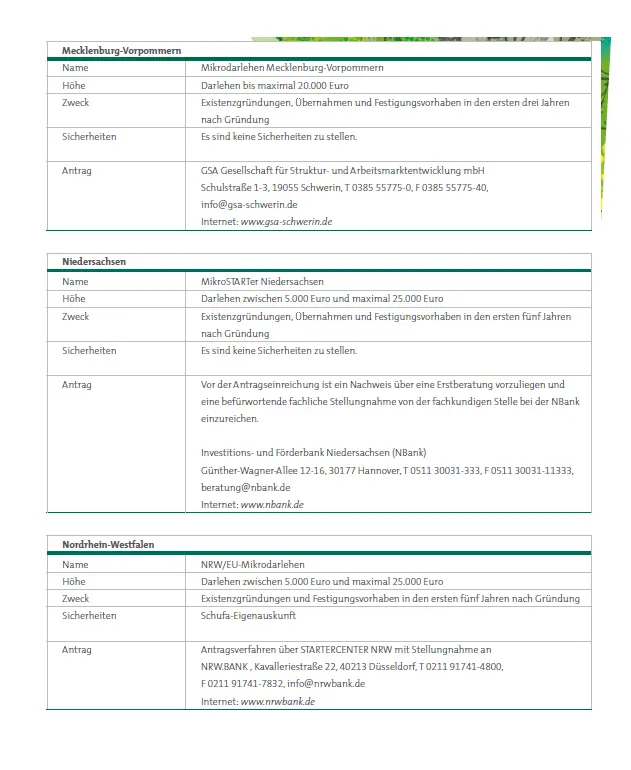

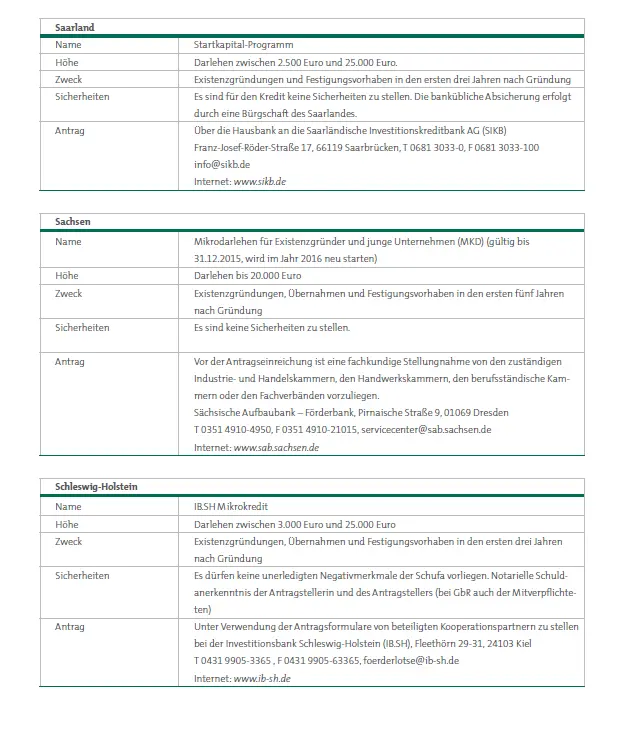

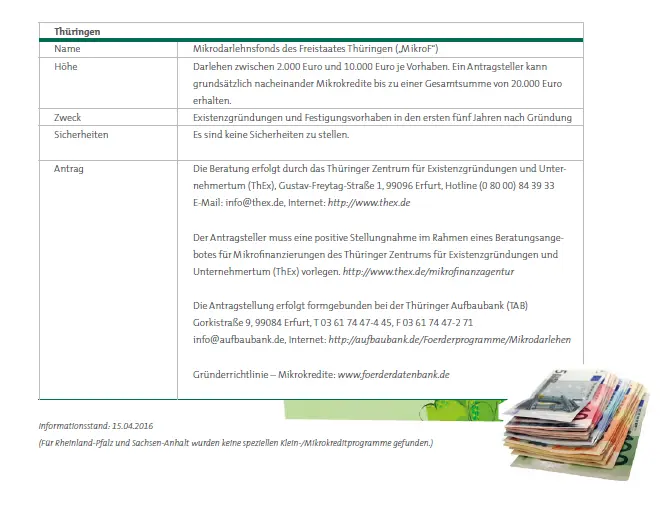

Weitere Angebote im Geschäft der Mikrofinanzierung werden von den jeweiligen Bundesländern, Regionen und Kommunen bereitgestellt.

Alternative Finanzierung: Crowdfinanzierung

Wenn die Finanzierung durch die Bank überhaupt nicht möglich ist, sollten im Mittelpunkt der Beratung gegebenenfalls alternative Finanzierungswege stehen. Einige davon werden im Folgenden aufgeführt:

Crowdfinanzierung ist eine Möglichkeit, das notwendige Startkapital für ein Projekt oder eine Gründung zu beschaffen. Gründerinnen oder Gründer stellen dafür ihre Geschäftsidee auf einer spezialisierten InternetPlattform vor. Durch viele interessierte Geldgeber (=Crowd) soll und kann nun das Startkapital zusammenkommen. Crowdfunding ist zudem ein wichtiges Marketinginstrument. Die Geldgeber liefern der Gründerin bzw. dem Gründer wichtige Rückmeldungen über das Produkt, bevor es auf dem Markt kommt.

- Reward-Based Crowdfunding

Finanzierbar sind vor allem soziale, kulturelle, künstlerische oder auch ökologische Projekte: etwa die Produktion eines Films oder einer Musik-CD. Als Gegenwert erhalten die Geldgeber kein Geld, sondern eher ideelle Gegenleistungen wie beispielsweise die Nennung ihres Namens im Filmabspann, die verbilligte Vorabversion der CD, Konzerttickets usw. - Equity-Based Crowdfunding (oder Crowdinvesting)

Equity-Based Crowdfunding ist vor allem wichtig für innovative Unternehmen. Hier beteiligen sich Kapitalgeber am Erfolg eines Unternehmens. Dafür erwarten sie einen Anteil am wirtschaftlichen Erfolg des Unternehmens. Crowdinvesting ist eine Hochrisikokapitalanlage. Ein Investor kann sein gesamtes eingesetztes Geld verlieren, wenn das unterstützte Unternehmen scheitert. - Lending-Based Crowdfunding (oder Crowdlending)

Beim Lending-Based Crowdfunding verschaffen Lending-Plattformen im Internet sowohl Selbstständigen als auch Privatpersonen Darlehen. Das Crowdlending ist eine gute Alternative zu einem Bankkredit. Die Geldgeber sind Privatpersonen, die die verzinste Rückzahlung ihres Anteils erwarten. - Donation-Based Crowdfunding

Das Donation-Based Crowdfunding eignet sich fast nur für karitative Projekte. Geldnehmer und Geldgeber verfolgen keine finanziellen Interessen. Die Geldgeber erwarten keine Gegenleistung.

Nachfolgeregelung

Je höher der Kreditbetrag und je älter die Gründerperson ist, desto wichtiger ist die Regelung der Nachfolge: Wer übernimmt (vor allem auch im Notfall) die Unternehmensleitung und die Rückzahlung des Kredits? Dies gilt gleichermaßen für Bank- und auch Förderkredite, bei denen die Hausbank in der Regel Ausfallrisiken trägt. Ist die Nachfolge geregelt, wirkt sich das positiv auf die Kreditentscheidungen und die Höhe der Zinsen aus.

Die Nachfolge soll gut überlegt und konkretisiert werden, bei Bedarf sogar im Businessplan. Sie garantiert, dass der Betrieb in jedem Fall funktionsfähig bleibt. Denkbar ist beispielsweise, dass Mitarbeiter des Unternehmens Gesellschaftsanteile übernehmen und signalisieren, als potenzielle Nachfolger zur Verfügung zu stehen.

Wenn Sicherheiten fehlen

In diesem Fall bieten sich hauptsächlich zwei unterschiedliche Alternativen:

Bürgschaftsbanken: Sie können einspringen, wenn Sicherheiten für einen Kredit fehlen. Bürgschaftsbanken sind Selbsthilfeeinrichtungen der Wirtschaft. Träger sind Industrie- und Handelskammern, Handwerkskammern, Kammern der Freien Berufe, Wirtschaftsverbände und Innungen, Banken und Sparkassen sowie in einigen Bundesländern auch Versicherungsunternehmen. Sie sind jeweils für ein Bundesland zuständig.

Eine Bürgschaftsbank bürgt für bis zu 80 Prozent eines Kreditbedarfs. Das kann ein marktüblicher Bankkredit oder ein Förderkredit sein. Für die restlichen 20 Prozent trägt die Hausbank das Risiko.

Nach Überzeugung der Bürgschaftsbank Hessen sollten vertretbare Finanzierungen nicht an mangelnder Sicherheit scheitern. Grundsätzlich seien zwei Wege möglich:

- Über die Hausbank zur Bürgschaftsbank: Das Finanzierungsgespräch wird zunächst in der Hausbank geführt (Regelfall).

- Mit Bürgschaft ohne Bank (BoB): Das Finanzierungsgespräch findet zunächst in der Bürgschaftsbank statt. Wird das Geschäftskonzept für gut befunden, wird die Gründerin bzw. der Gründer gebeten, sich innerhalb eines Vierteljahres eine Hausbank zu suchen. Der Vorteil hierbei: Das positive Votum der Bürgschaftsbank kann dann bereits vorgewiesen werden.

Teamgründung: Sie ermöglicht es, sich die (finanziellen) Belastungen zu teilen. Idealerweise können sich versierte ältere und versierte jüngere Gründende zusammentun und die Haftung für die aufzunehmenden Kredite übernehmen. Hat das zu gründende bzw. das zu übernehmende Unternehmen eine Managementstruktur mit einer versierten zweiten Führungsebene, kann auch gesellschaftsrechtlich eine Lösung gefunden werden, bei der beispielsweise die Prokuristen Gesellschaftsanteile übernehmen und signalisieren, als potenzielle Nachfolger zur Verfügung zu stehen.

Weitere Informationen:

Beratung zur Existenzgründungsförderung und -finanzierung bieten folgende Institutionen an:

Infocenter der KfW-Bankengruppe

Tel.: 0800 539 9001 (kostenfrei)

Montag bis Freitag von 8:00 bis 17:30 Uhr

Bundesministerium für Wirtschaft und Energie

Finanzierungshotline

Tel.: 030 18615 8000

Montag bis Donnerstag von 9:00 bis 16:00 Uhr

Freitag von 9:00 bis 12:00 Uhr

Arbeitsagentur vor Ort, www.arbeitsagentur.de

Darüber hinaus sind Banken und Sparkassen, Volks- und Raffeisenbanken sowie einige private Banken (bspw. HypoVereinsbank) und Bürgschaftsbanken für die Finanzierungsberatung zuständig. Weitere Ansprechpartner sind selbstständige Existenzgründungsberaterinnen und -berater, Unternehmens- oder Steuerberaterinnen und -berater.

Die BMWi-Förderdatenbank vermittelt einen Überblick über die Förderprogramme des Bundes, der Länder und der Europäischen Union. Darin sind Detailinformationen zu den Förderkriterien und Antragsmodalitäten einsehbar. www.foerderdatenbank.de

Für die Beratersuche eignet sich die KfW-Beraterbörse www.beraterboerse.kfw.de

Tipp: „Es ist ein spezifischer Beratungsbedarf für die Zielgruppe 45plus erkennbar. Der Beratungsprozess ist erfahrungsgemäß sehr aufwendig und kostspielig, sodass selten von den Förderbanken angeboten wird. In den Bundesländern Berlin, Hamburg und Niedersachsen arbeiten hierbei die Förderbanken mit den Kammern zusammen. Vor dem Bankgespräch sollen die älteren Gründerinnen und Gründer das positive Votum der Kammern für das Geschäftskonzept vorweisen.“ – Beate Siewert, Bundesverband Öffentlicher Banken Deutschlands (VÖB), Berlin

- © gstockstudio / 123RF – 20160818-cover-leitfaden-45-plus.png